扣除股票损失:指南

在股票市场上赔钱从来都不是一件有趣的事,除非你报税。你在上一个日历年在应税零售账户中获得的损失现在可以用来为你节省一些钱。经验丰富的交易者和投资者都知道,在他们低迷的资产中可以发现一线希望,因为他们可以利用这些资产将自己的税单降到低于他们本来应该欠下的水平。

计算资本利得和损失的规则相对简单。一旦你了解了基本知识,你就会知道什么时候以及如何使用这些策略来减少你自己的税单。

关键要点

- 当你以超过支付成本的净价**资产或投资时,就会产生资本收益。资本利得税仅在资产**后对已实现收益支付。

- 长期资本利得(持有一年以上的资产)按优惠税率征税,而短期利得(持有一年以下的资产)按普通收入征税。

- 纳税人可以采用以资本损失抵消资本利得的策略,以降低其资本利得税,而税收损失收获策略旨在最大限度地发挥这一作用。

- 投资损失也可结转以抵消未来纳税年度的收益。

资本收益101

要记住的第一条规则是,你只需要担心你在零售投资账户中实现的资本利得和损失。传统或Roth IRA或任何其他类型的递延税款计划或账户内的损益不可报告。你也不必报告任何证券的收益或损失,直到它们被**。你仍然持有的增值资产的收益是不可报告的,直到你卖出它们,这时你意识到收益或损失。

资本损益分为两个持有期。当你在一年的时间内买入然后卖出一项投资时,短期收益和损失就会发生,这包括你买入的那一天。例如,如果你在2019年10月23日买入一只股票,那么如果你在2020年10月23日卖出该股票,你将实现短期资本利得或损失。如果你卖出该股票的时间比买入时晚一年以上,那么你将实现长期资本利得或损失。

收益和/或损失的计算有一个特定的顺序。如果您在同一年实现了长期和短期损益,那么此示例显示了您将用于计算净损益的过程:

例子

贵公司本年度损益总额如下:

- **股票短期资本利得1万元

- 1.2万元短期卖股亏损

- **上市交易基金(ETF)获得的15000美元长期资本收益

- 公开交易房地产投资信托(REIT)**产生的5000美元长期资本损失

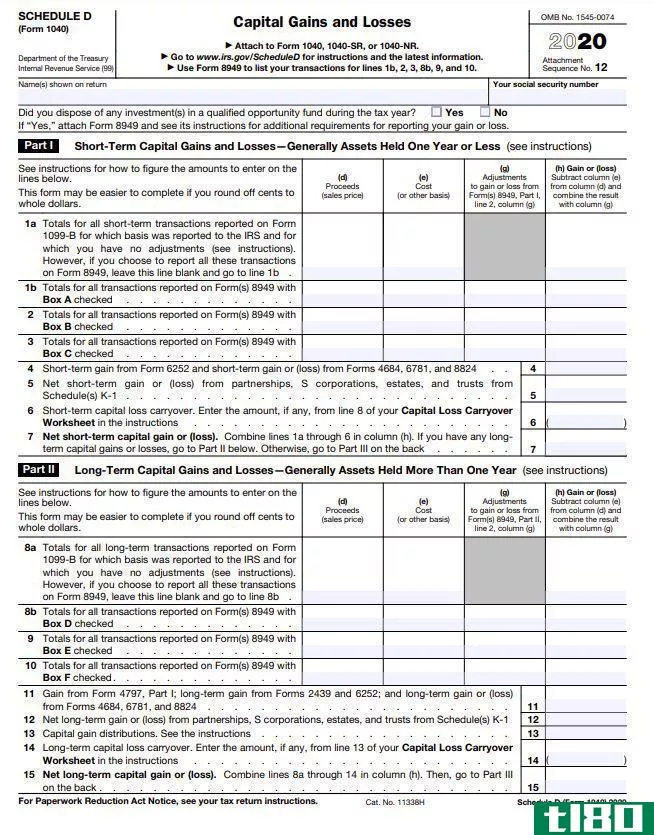

你的第一步是将每一个得失与各自的种类进行比较。因此,1万美元的短期收益与1.2万美元的短期损失相抵。这将使您的短期净损失为2000美元。然后,您的长期损失与长期收益相抵,得到10000美元的长期净收益。现在,您的短期净损失与长期净收益相抵,得到最终8000美元的长期净资本收益。此数字是您填写纳税申报表时,将放在附表D第15行的金额。

税收损失收获

知道如何弥补你的得失只是成为一个节税投资者的第一步。如果11月来了,你在你的零售账户中持有一些证券,这些证券在购买后价值下降了,那么你可以利用这个机会来实现一些资本损失,你可以用它们来抵消你的收益或其他普通收入。

这是很容易做到的简单**失去持有,然后买回他们。这里唯一的规定是美国国税局(IRS)对这种回购策略实施的洗牌规则。这条规则规定,投资者必须在至少30个日历日之后才能回购所售资产,否则损失将被驳回。

这是因为国税局不想让人们太容易意识到资本损失。如果投资者可以卖出,然后回购,那么每个人都可以做到绝对每一次,他们的持有量下降到购买价值之下,创造数以百万计的额外交易和一笔不计其数的财富,在已实现的损失中,可以扣除收益和其他收入。

30天的等待引入了一种市场风险因素,使投资者在尝试这一策略前三思而后行。如果股票或其他证券在**后价格大幅上涨,那么投资者将因错过收益而自食其果。因此,这种策略通常只适用于持有的当前价值远远低于购买价格,并且在等待期内价值不太可能上升的情况。

30天的等待期也意味着,如果你想实现今年的亏损,就不能在12月最后一个营业日之前回购。从那一天算起倒数31天,那是你在明年春天申报时卖出所持股份并申报已实现亏损的最后一天。

通过回购与售出股票或证券不同的股票或证券,可以在法律上规避洗牌规则。这消除了等待期,因为该规则规定,它只适用于**和回购“基本相同”的持有。无论如何,买回其他东西可能是个好主意。如果你购买了一家公司的股票,同时又恰好看好该公司的经济部门,那么你可能会明智地抛开持有的股票,购买一只投资于该部门广泛指数的ETF。

例如,如果你购买了一家制药公司的股票,而该公司的股票由于公司特定的原因价格下跌,那么你可以在一年的最后一个交易日抛售该股票,并用所得收益购买一只ETF,该ETF持有某一医药或医疗指数的所有股票。这样你不仅实现了一个有价值的损失,而且使你的投资组合多样化。

税收损失结转

如果您应纳税投资账户中的净损失超过您当年的净收益,那么您的证券销售将没有可报告的收入。然后,您可以用其他形式的收入(如当年的工资或应纳税股息和利息)冲销价值高达3000美元的净亏损。

任何超过该金额的净已实现亏损必须结转到下一年。如果你有一个大的净亏损,如20000美元,那么你将需要7年的时间从其他形式的收入中扣除(6年内每年亏损3000美元,第7年亏损2000美元)。但是,如果您在实现亏损三年后实现8000美元的收益,那么您就可以用该收益冲销该亏损额,从而使您在该年度没有该收益的应纳税所得额。

例子

2016年的资本损失为20000美元–实现年度的净收益不得从普通收入中扣除

- 2017年-亏损3000美元

- 2018年-亏损3000美元

- 2019年-收益8000美元

剩余未申报亏损中的8000美元可从本年度的收益中扣除,使申报亏损总额达到17000美元。剩余的3000美元可从2020年回报的收益或普通收入中扣除。

底线

熟悉这些规则的老练投资者可以把他们输掉的期权变成节税。通过使用这里概述的规则和策略,你可以降低你的税单,也许在某些情况下可以使你的投资组合多样化。有关如何从股票中扣除损失的更多信息,请阅读IRS网站上附表D的说明或咨询您的财务顾问。

- 发表于 2021-06-16 05:22

- 阅读 ( 153 )

- 分类:商业金融

你可能感兴趣的文章

附表d:资本损益定义

...股份是出于投资目的而持有的,可以从您的所得税账单中扣除。资本利得或损失分为短期资本利得/损失(购买日后12个月内处置)或长期资本利得/损失(购买日后12个月或以上处置)。长期资本利得税通常比作为普通收入征税的...

- 发布于 2021-06-11 05:58

- 阅读 ( 199 )

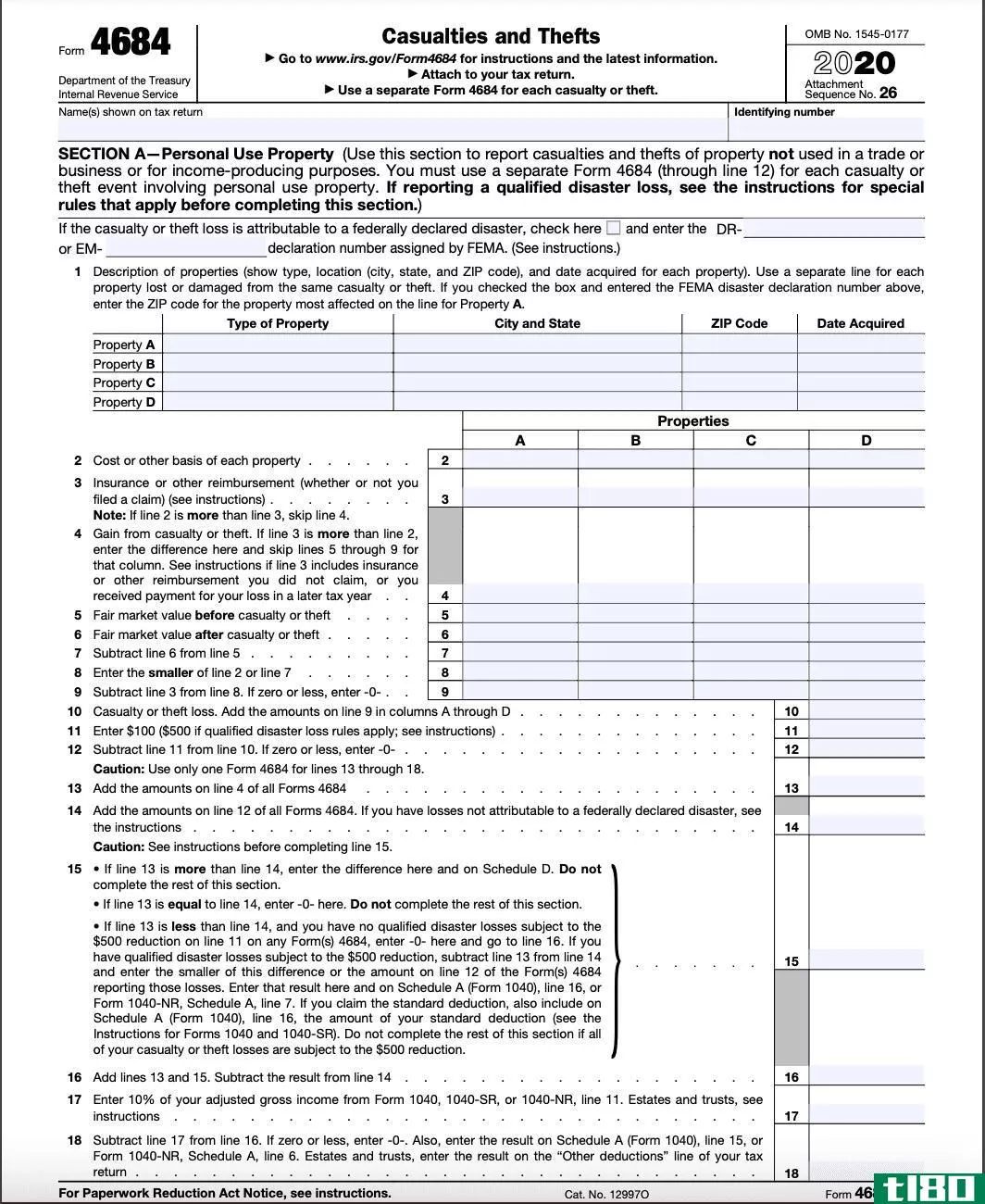

表格4684:伤亡和盗窃定义

...报告伤亡和盗窃的收益或损失,这些收益或损失可由列出扣除项目的纳税人扣除。伤亡损失可能是火灾、洪水和其他灾害造成的。在大多数情况下,纳税人可以在损失发生的纳税年度扣除损失。就盗窃而言,纳税年度是发现损失...

- 发布于 2021-06-14 05:08

- 阅读 ( 95 )

捐赠股票而不是现金的理由

...此外,如果您拥有资产超过一年,您仍有资格从所得税中扣除捐赠资产的全部公平市价,最高可扣除调整后总收入的30%。相比之下,短期资本收益扣减的价值较低——占AGI的50%,资产按成本(即,您最初购买股票的金额)扣减。...

- 发布于 2021-08-03 09:27

- 阅读 ( 220 )

什么是收到的股息扣除额?(a dividends received deduction?)

... 股息扣除是美国联邦所得税条例中的一个特定术语。它是指授予一家公司的扣除额,用于支付从其部分拥有的另一家公司收到的股息。因此,这是一个罕见的对纳税人已经收到...

- 发布于 2021-12-23 16:26

- 阅读 ( 177 )

什么是税收损失结转?(a tax loss carryforward?)

...润较高的一年内尽可能减少纳税。有时,由于对某一年可扣除的损失额的限制,这种情况会自然而然地发生。然后,个人或企业将超过该限额的金额结转到下一年,以减少总体纳税额。在其他情况下,当税额较低时,当某个人或...

- 发布于 2021-12-24 06:26

- 阅读 ( 98 )

什么是1099-b表格?(form 1099-b?)

...收益,他可以将这两项之间的差额作为其纳税申报单上的扣除额。这降低了他被征税的收入额。每年可以扣除的资本损失金额有一个限制,但如果一个人的损失超过该金额,他可以将超出部分结转到下一年,然后应用扣除额。 ...

- 发布于 2022-02-06 18:18

- 阅读 ( 625 )