15个体户减税和福利

多年来,立法者们在税法中写了许多行字,以减轻自营职业者在经商时必须承担的额外成本所带来的打击。《减税与就业法案》(TCJA)于2017年12月通过,自2018纳税年度起生效,对个体户减税进行了几项修改。其中许多变化是暂时的,将于2025年到期,但其他变化是永久性的。

这项法律在许多方面影响到小企业,特别是通过对通过个人纳税人而不是通过公司纳税的转口企业实行20%的合格企业收入扣除。

已取消的部分扣除额包括:

- 娱乐及附加福利扣除

- 员工停车、公共交通或通勤费用扣除

- 国内生产活动扣除额

- 地方游说费用扣除

- 在性骚扰案件中扣除和解或法律费用,如果和解必须保密

审查最常见的自营职业税和扣除额是必要的,以使您随时了解任何必要的变化,您的季度估计纳税额。

关键要点

- 2018年生效的《减税与就业法》对个体户减税进行了多项修改。

- 如果你是个体户,重要的是要审查你每年可以扣除的金额,以使你的企业尽可能盈利。

- 有两种计算家庭办公室和用于商业目的的车辆扣除额的方法。对这两种方法进行计算,看哪种方法在经济上更有利,这是值得的。

- 根据TCJA的说法,与客户一起用餐和商务旅行是可以扣除的,但包含在娱乐活动中的用餐可能不可以扣除。

- 为保护您的业务而购买的保险费和健康保险费是合法的扣除额。别忘了创业、广告和退休计划的成本。

1:52

观察:8个体户税收优惠

1.自营职业税

自营职业税是指自营职业者必须缴纳的医疗保险和社会保障税。这包括自由职业者、独立承包商和小企业主。个体户税率为15.3%,其中社会保障税率为12.4%,医疗保险税率为2.9%。

雇主和雇员分担自营职业税。每人支付7.65%。完全自主经营的人自己支付全部费用。

如果收入超过一定的起征点金额,则适用额外0.9%的医疗保险税率。临界值为:

- 已婚夫妇:25万美元

- 已婚分居:125000美元

- 单身:20万美元

- 户主:(有资格者):$200000

- 有依亲子女的合格寡妇:200000美元

额外医疗保险税的收入门槛不仅适用于自营职业收入,也适用于您的工资、补偿和自营职业收入的总和。因此,如果你有10万美元的自营职业收入,而你的配偶有16万美元的雇员工资,你就必须为你的共同收入超过25万美元起征点的1万美元支付0.9%的额外医疗保险税。

为自己当老板而交额外的税一点也不好玩。好消息是,自雇税的成本比你想象的要低,因为在计算所得税时,你可以从净收入中扣除一半的自雇税。美国国税局将自营职业税的“雇主”部分视为营业费用,并允许您相应地扣除。

需要注意的是,自营职业税指的是社会保障和医疗保险税,类似于雇主支付的FICA。纳税人扣除个体户所得税的一半,只是计算该纳税人所得税的扣除额。它不减少自营职业的净收入,也不减少自营职业税本身。

记住,不管你是个体户还是为别人工作,你都要支付前7.65%的工资。当你为别人工作时,你间接地支付了雇主的部分,因为那是你的雇主付不起的钱。

然而,冠状病毒、援助、救济和经济安全(CARES)法案于2020年3月签署成为法律,对某些税收规则进行了修改。自营职业者可推迟缴纳根据《国内税收法典》第1401(a)节对自2020年3月27日起至2020年12月31日止期间的自营职业收入净收入征收的社会保障税的50%。《护理法》第2302节称此期间为“工资税延期期”。)

自营职业者根据其会计方法确定自营职业的净收入和扣除额。大多数自营职业者采用现金会计法,因此在确定其自营职业净收入时,将包括该期间实际或推定收到的所有收入以及该期间实际支付的所有扣除额。

2.总公司

内政部的扣除额是所有扣除额中比较复杂的一项。简言之,无论你是租用还是拥有,你经常和专门为你的业务使用的任何工作区的成本都可以作为家庭办公室费用扣除。

你基本上是在荣誉制度,但你应该准备好捍卫你的扣除在国税局审计的事件。一种方法是准备一张你的工作空间的图表,带有精确的测量值,以防你被要求提交这些信息来证实你的推断,在计算中使用你工作空间的平方英尺。

除了办公空间本身,您可以为家庭办公室扣除的费用还包括您当年支付的可扣除抵押贷款利息、房屋折旧、水电费、房主保险和维修的业务百分比。

例如,如果你的家庭办公室占你家的15%,那么你每年电费的15%就可以免税。其中一些扣除额,如抵押贷款利息和房屋折旧,只适用于那些拥有而不是租用家庭办公空间的人。

如何计算总部扣除额

您有两个选择来计算您的家庭办公室扣除额:标准方法或简化选项,您不必每年使用相同的方法。标准方法要求您计算您的实际家庭办公费用,并在审计时保留详细记录。

简化的选项让你乘以国税局确定的利率由你的家庭办公室平方英尺。要使用简化选项,您的家庭办公室不得大于300平方英尺,并且您不能扣除折旧或与家庭相关的逐项扣除。

如果你时间紧迫,或者无法收集到家庭办公室可扣除费用的良好记录,简化的选择是一个明确的选择。不过,由于简化方案按每平方英尺5美元计算,最多300平方英尺,你最多能扣除1500美元。

如果您想确保您申请的是您有权获得的最大的家庭办公室扣除额,那么您需要使用常规方法和简化方法来计算扣除额。如果您选择标准方法,请使用美国国税局8829表(您家的商业使用费用)计算扣除额。

3.互联网和电话费

无论您是否申请家庭办公室扣除额,您都可以扣除电话、传真和互联网费用的业务部分。关键是只扣除与业务直接相关的费用。例如,您可以扣除为您的企业运营网站的互联网相关成本。

如果你只有一个电话线,你不应该扣除你的整个月账单,包括个人和商业用途。根据国税局网站的说法,“即使你家里有办公室,你也不能扣除家里第一条电话线的基本本地电话服务(包括任何税费)的费用。” 但是,您可以扣除长途商务电话额外费用的100%,或仅用于您业务的第二条电话线的成本。

4.健康保险费

如果您是自营职业者,自行支付健康保险费,并且没有资格通过您配偶的雇主参加计划,您可以扣除您的所有健康、牙科和合格长期护理(LTC)保险费。

您还可以扣除您为您的配偶、您的受抚养人和您在年底时年龄小于27岁的子女提供保险而支付的保费,即使他们不是您税款的受抚养人。使用IRS出版物535中的自营职业健康保险扣除工作表计算扣除额。

5.膳食

当您出差、参加商务会议或招待客户时,餐费是一种可免税的商务费用。在这种情况下,这顿饭不能奢侈,过去,如果你保留收据,只能扣除餐费的50%,如果你记录旅行的时间、地点和商务目的,而不是实际餐费收据,则只能扣除标准餐费的50%。

然而,根据《2021年综合拨款法》H.R.133,临时津贴全额扣除公务餐,对扣除额进行了修订。该法案暂时允许100%的餐饮业务费用扣除(而不是目前的50%),只要费用是餐厅提供的食品或饮料。本规定对2020年12月31日后发生的费用有效,2022年底到期。

标准膳食津贴是联邦M&IE税率,可在美国总务管理局(GSA)网站上找到每个纳税年度的标准膳食津贴。你一个人在办公桌上吃的午餐是不免税的。

此外,在《减税和就业法案》出台之前,餐费和招待费是统一考虑的。对于2018年及以后的纳税年度,根据美国国税局网站,“如果在娱乐活动期间或在娱乐活动中提供食品或饮料,并且食品和饮料与娱乐活动分开购买,或者食品和饮料的成本与娱乐活动的成本在一张或多张账单、**或收据上分开列明,您可以将单独列出的费用作为餐费扣除。” 但是,如果餐费没有在收据上单独注明,则根本不能扣除。

6.旅行

为了符合减税的条件,商务旅行必须比普通工作日持续更长时间,需要你睡觉或休息,并且必须在远离税务之家的一般区域(通常,在你的企业所在城市以外)进行。

在你朋友在维加斯的单身派对上分发名片不会让你的旅行免税。

此外,作为一次商务旅行,你应该在离开家之前就有一个明确的商务目的,你必须实际参与商务活动,比如寻找新客户、会见客户,或者在旅途中学习与你的业务直接相关的新技能。在朋友的单身派对上,在酒吧分发名片并不能让你的维加斯之旅免税。

保持完整和准确的记录和收据,为您的商务旅行费用和活动,因为这种扣除往往提请审查从国税局。

可扣除的差旅费包括往返目的地的交通费(如飞机票)、目的地的交通费(如租车费、优步车费或地铁票)、住宿费和餐费。

你不能扣除奢侈或奢侈的开支,但你也不必选择最便宜的选择。别忘了,你,而不是你的纳税人,将支付你的大部分旅行费用,所以它是在你的利益保持合理。

您的出差费用可100%扣除,但餐费除外,仅限50%。 如果你的旅行把商务和娱乐结合起来,事情就会变得复杂得多;简而言之,你只能扣除出差部分的相关费用。

例如,如果你的配偶(不是为你工作的雇员)与你一起出差,你只能扣除你独自旅行时可能发生的部分住宿和交通费用。别忘了你旅行的商务部分也需要提前计划。

7.车辆使用

当你用你的车做生意时,你开车的费用可以免税。每次旅行都要做好日期、里程和目的的记录,不要把私人汽车旅行称为商务汽车旅行。

您可以使用IRS每年确定的标准里程率或实际费用计算您的扣除额。

2020年的标准里程费率为57.5美分/英里,2021年为56美分/英里。

使用标准里程率是最简单的,因为它需要最少的记录和计算。只需写下你开车的商务里程和日期。然后,将您的年总营业里程数乘以标准里程率。这是你的可扣除费用。

要使用实际费用法,您必须计算您全年因公驾驶的百分比以及运营车辆的总成本,包括折旧、汽油、机油更换、登记费、修理费和汽车保险费。如果你花了3000美元在汽车运营费用上,10%的时间用你的车做生意,你的扣除额将是300美元。

如果你想在你自己的车上使用标准里程率,你需要在第一年使用这种方法,这辆车可以在你的业务中使用。在以后的几年里,你可以选择使用标准里程率,或者切换到实际费用。如果您正在租赁车辆,并且希望使用标准里程率,则必须在租赁期的每一年使用标准里程率。

与内政部扣除额一样,这可能是值得计算您的扣除额的两种方式,以便您可以申请更大的金额。

8.利息

银行的商业贷款利息是一项可抵扣的业务费用。如果贷款用于商业和个人目的,贷款利息费用的业务部分将根据贷款收益的分配分配。

如果整个贷款没有用于商业相关活动,您需要跟踪各种用途的资金支付情况。当你为个人购买支付利息时,信用卡利息不可免税,但当利息适用于商业购买时,则可免税。

也就是说,只花你已经拥有的钱而不产生任何利息支出总是比较便宜的。减税只会返还你的一部分钱,而不是全部,所以尽量避免借钱。不过,对于一些企业来说,借债可能是唯一的启动和运转的方式,可以让企业度过低迷期,也可以让企业在繁忙时期加速发展。

9.出版物和订阅

与您的业务直接相关的专业杂志、期刊和书籍的费用可以免税。 例如,一份日报就不够具体,不能被视为商业开支。如果你是餐馆老板,订阅《国家餐馆新闻》可以免税,而内森·米尔沃德几百美元的“现代主义美食”盒装套餐是一位自雇的高端私人厨师合法的购书方式。

10.教育

你想扣除的任何教育费用必须与维持或提高你现有业务的技能有关。准备新工作的课程费用是不能扣除的。

如果你是一名房地产顾问,参加一门名为“房地产投资分析”的课程来复习你的技能是可以免税的,但如何教授瑜伽的课程则不可以。

11.商业保险

您是否为任何类型的保险支付保险费以保护您的业务,如消防保险、信用保险、商务车辆上的汽车保险或商业责任保险?如果是,你可以扣除你的保费。

有些人不喜欢交保险费,因为他们认为如果不必提出索赔,那就是浪费金钱。商业保险税减免有助于缓解这种厌恶。

12.租金

如果你把办公室出租,你可以扣除你付的租金。你也可以扣除你租用的任何设备的费用。如果你必须支付一笔费用来取消商业租赁,这笔费用也是可以扣除的。

但你不能扣除你拥有的任何房产的租金,即使是部分。此外,租金必须合理的数额。当你和房主有亲戚关系时,通常需要进行合理性测试,但如果租金与你付给陌生人的金额相同,则认为租金是合理的。

13.启动成本

IRS通常要求您在一段时间内扣除主要费用作为资本费用,而不是一次性扣除所有费用。但是,在活跃贸易或业务的第一年,您可以扣除高达5000美元的创业成本。

免税创业成本的例子包括市场调查和与旅游相关的创业成本、确定潜在的商业地点、广告费、律师费和会计师费。

如果你的创业总成本超过50000美元,那么5000美元的扣除额就会减少。如果你为你的企业设立了一家公司或有限责任公司,你最多可以再扣除5000美元的组织成本,比如州备案费和律师费。

顾问、律师、会计师等的专业费用也可以随时扣除,即使这些费用不是创业成本。

购买设备或车辆等业务支出不被视为启动成本,但可以作为资本支出进行折旧或摊销。

1:06

SEP账户:杰西卡·佩雷斯

14.广告

你是否为Facebook或谷歌广告、广告牌、电视广告或邮寄传单付费?你为你的生意做广告的费用可以免税。

你甚至可以扣除广告费用,鼓励人们向慈善机构捐款,同时也把你企业的名字摆在公众面前,希望获得客户。例如,一个广告“由罗伯特的热狗赞助的假日玩具之旅”可以免税。

15.退休计划供款

你可以为自己经商而扣除的一项特别值得的扣除额是自雇退休计划供款的扣除额。对SEP IRA、SIMPLE IRA和solo 401(k)s的供款现在可以减少您的税单,并帮助您为以后获得递延投资收益。

例如,在2020年和2021年纳税年度,你可以尽可能多地缴纳19500美元的递延工资(如果你是50岁或以上的人,则缴纳26000美元,还有6500美元的补缴)。

另外,在扣除一半的自营职业税和供款后,你可以再贡献25%的净自营职业收入。2020年和2021年这两个供款类别的最高供款总额不得超过57000美元和58000美元(如果符合条件,不包括6500美元的补缴供款),其中401(k)为自营职业者。

供款限额因计划类型而异,美国国税局每年调整最高供款限额。当然,你的贡献不能超过你的收入,只有当你有足够的利润来利用它时,这项福利才会对你有所帮助。

底线

大多数小企业的税收减免都比这个简单概述描述的要复杂,毕竟是美国税法,但现在你已经对基本知识有了很好的介绍。

有更多的扣除比这里列出的,但这些是一些最大的。办公用品、信用卡手续费、税务准备费以及商业物业和设备的维修和保养也可扣除。

不过,其他业务费用可以折旧或摊销,也就是说,您可以在几年内每年扣除一小部分成本。

记住,当你不确定某项费用是否是合法的商业开支时,问问自己,“这是我工作范围内的一项普通和必要的开支吗?”如果你被审计,国税局在审查你的扣除额时也会问这个问题。如果答案是否定的,就不要扣分。

如果您不确定,请向注册会计师(CPA)寻求专业人士帮助办理您的营业税申报表。

- 发表于 2021-06-15 09:12

- 阅读 ( 74 )

- 分类:商业金融

你可能感兴趣的文章

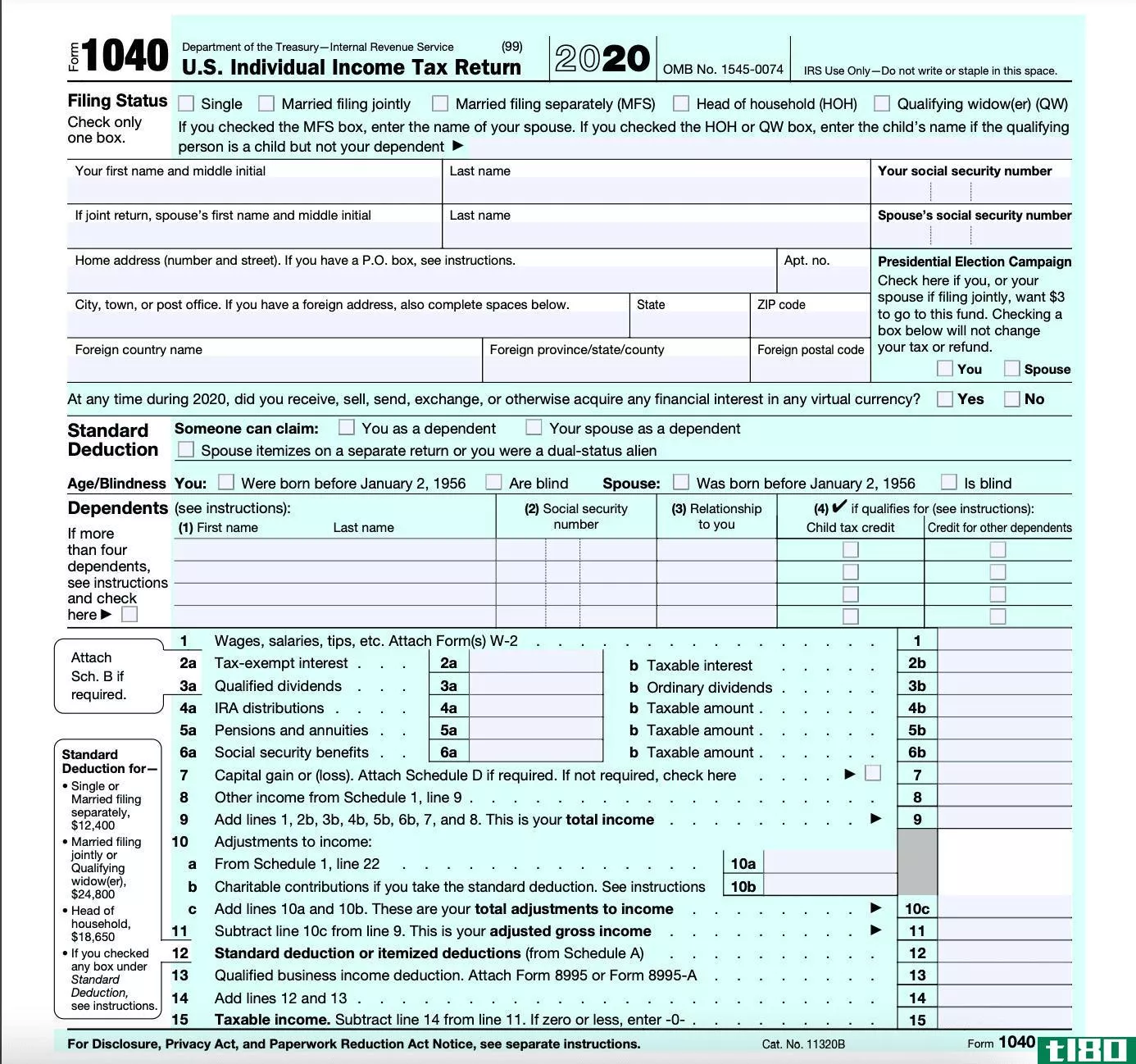

表格1040:美国个人所得税申报表定义

...税申报截止日期推迟到2021年6月15日。 美国国税局在《减税与就业法案》(TCJA)通过后,对2018纳税年度的1040表格进行了全面检查,并根据该机构的说法,审查了“改善1040申报经验的方法”。新的、较短的1040表格被称为缓解未...

- 发布于 2021-05-31 15:32

- 阅读 ( 273 )

自营的(self employed)和雇员(employee)的区别

...有谈判要素,包括工资、工资、福利、假期和病假。 个体户与员工的区别 个体经营者和雇员的风险和自由 个体经营者享有很大的自由,但他们的风险非常高。他们可以在自己喜欢的时间内自由工作,做出所有决定。然而,由...

- 发布于 2021-06-25 15:12

- 阅读 ( 632 )

所得税扣减、退税(income tax deduction, rebate)和救济(relief)的区别

...施。这种税收减免可以采取税收减免或税收抵免的形式。减税基本上就是减税。它允许一个人从个人的总收入中扣除一笔钱。退税,又称退税,是指一个人已经缴纳的税款的退税。 成长过程中的责任之一就是向**交税,这样**就...

- 发布于 2021-07-12 12:31

- 阅读 ( 199 )

什么是不同类型的个体经营者退休计划?(the different types of self-employed retirement plans?)

...奥计划通常需要金融专业人士的帮助,尤其是在制定固定福利计划时。其他国家的自营职业者应参考其政府政策,了解启动退休账户的不同方式,因为每个国家的法律和程序都会有所不同。 ...

- 发布于 2021-12-23 08:15

- 阅读 ( 149 )

什么是联邦保险缴款法案?(the federal insurance contributions act?)

...,用于支付社会保障和医疗保险计划。社会保障支付退休福利和遗属福利,并向残疾人提供福利。医疗保险支付医院护理的医疗费用。该税适用于雇主、雇员和个体经营者。《联邦保险缴款法》要求雇主通过从雇员的工资支票中...

- 发布于 2022-02-07 03:42

- 阅读 ( 146 )